深圳壹连科技股份有限公司(下称:壹连科技)主要从事于电连接组件的研发、生产和销售,产品包括电芯连接组件、低压信号传输组件、动力传输组件等,主要应用领域为新能源汽车。

新能源汽车的普及、5G基础设施的建设、消费电子产品的更新换代以及电动轨道交通的发展已成为电连接组件产品市场规模不断增长的重要驱动因素。根据中国汽车工业协会的信息显示,2022年,我国新能源汽车保持高增速,产销量分别完成705.8万辆和688.7万辆,同比增长96.9%和93.4%,市场占有率达25.6%,新能源汽车产销量已连续8年位居全球第一。

公开消息显示,壹连科技拟冲刺创业板IPO上市,计划募资11.93亿元,创业板上市委员会将于6月8日审议其首发事项。透过现象看本质,华声财报分析发现壹连科技潜存一些问题和风险,具体如下:

一

1.营业收入对比同行:增速异高惹人疑

2019年至2022年,壹连科技各期的营业收入分别为7.35亿元、6.99亿元、14.34亿元和27.58亿元,2021年和2022年的营业收入分别增长105.15%和92.33%,连续两年业绩暴涨翻倍相当亮眼。

然而,相较于营收增势迅猛的壹连科技,同行业可比公司的营业收入增长情况不免显得平淡无奇。

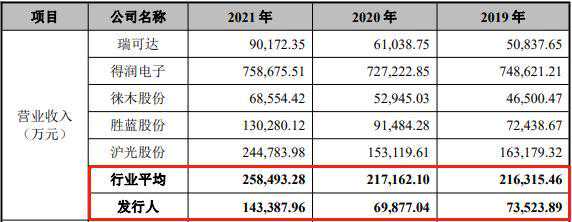

在招股书中,壹连科技将瑞可达、得润电子、徕木股份、胜蓝股份和沪光股份这5家企业列为同行业可比公司,对比详情如下:

2019年至2021年,壹连科技同行业可比公司营收均值分别为21.63亿元、21.72亿元和25.85亿元,其中2020年与2021年的营收增幅分别仅为0.42%和19.01%。

其中,A股主板上市公司“得润电子”作为国内连接器的龙头制造商,2019年至2021年,营业收入分别为74.86亿元、72.72亿元和75.87亿元,2020年和2021年营收变动率分别为-2.86%和4.33%,2020年整体微跌,2021年略见增长。

同时,下游应用领域与壹连科技较为类似,主要客户均为汽车行业的同行业可比公司“沪光股份”,2019年至2021年,营业收入分别为16.32亿元、15.31亿元和24.48亿元,2020年和2021年营收变动率分别为-6.19%和59.90%,2020年与上述得润电子同遭下跌境遇,2021年营收大幅增长,但相较于壹连科技105.15%的增幅仍有较大差距。

总体而言,2020年之前,壹连科技和同行业可比公司的营收变动情况并无明显差异,但自2020年始,壹连科技的营收却接连实现爆炸式增长,分别以105.15%、92.33%的营收变动率把同行远远甩在身后,巨幅增长引同行纷纷侧目的同时不禁令人有所怀疑。

对此,壹连科技在回复交易所质疑时解释其营收增速远高于同行的主要是原因是“产品定位、应用领域差异”以及“公司作为较早进入新能源领域的电连接组件供应商,主要产品应用于新能源汽车、动力电池、储能系统等多个新能源领域。”

然而,据壹连科技招股书介绍,公司新能源类电连接组件产品的市场占有率仅为10%左右,可见并非是该领域龙头,低市占率也意味着市场恐怕不能支持其远超同行的销售增长。

此外,华声财报研究其申报材料发现,壹连科技的研发实力和成果并不显著,产品未见强竞争力优势且也非行业翘楚,公司的营收构成中更是有六成以上来自于宁德时代。

2、研发实力孱弱,产品未见强竞争力

通常来说,一家企业的经营业绩如果持续上升且增幅较大,那必然是产品具备良好的市场反响力和竞争力,归根结底是其具有高水平的研发能力和成果转化能力。

然而,在研发实力方面,壹连科技的表现却与其营收规模的快速扩增趋势并不匹配,作为高新企业的壹连科技,各项研发相关指标表现平平,甚至有些糟糕:

①研发人员。据招股书,截至2022年12月31日,壹连科技研发人员总数为416人,占员工总数比例为9.41%,比例较低甚至未达标10%的高新企业标准。

此外,全公司本科及以上学历也只有214人,也就是说,即便这214人尽数为研发人员,那仍然还是会有近半的研发人员为专科及以下学历。精英人才储备是企业研发创新的力量源泉,而像壹连科技这样糟糕的人才结构水平着实令人担忧。

②研发费用。2020年至2022年,壹连科技在研发费用方面的表现也是相对平庸,各期研发费用投入占收入的比重分别为5.50%、4.25%和3.35%,不仅在2022年研发费用率发生大幅下滑,报告期这三年也是整体走低。

③发明专利。截至2022年底,壹连科技共取得125项授权专利,发明专利仅占9项,其中,只有4项是原始取得,并均在2019年集中获取,另外5项发明专利是从“浙江近点股份有限公司”受让而来。

需要指出的是,此4项原始取得的发明专利中2项是来自于并购的子公司“宁德壹连”,也就是说壹连科技成立至今,由公司自主研发获取的发明专利仅2项!

3.宁德时代前脚输送技术骨干后脚关联方入股

2020年至2022年(下称:报告期),壹连科技向宁德时代销售产品的金额分别为4.39亿元、4.36亿元和9.28亿元,占营业收入比重分别为59.71%、62.38%和64.72%,向宁德时代的销售比例占营业收入的六成。

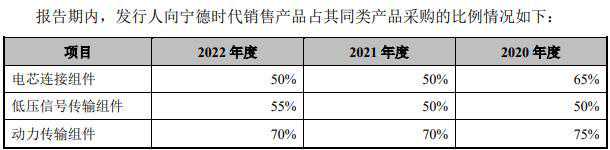

报告期各期,壹连科技向宁德时代销售的电芯连接组件、低压信号传输组件占宁德时代采购同类产品的比例均在50%以上,向宁德时代销售的动力传输组件占宁德时代采购同类产品比例更是达到70%以上。

基于此,我们不难发现,壹连科技各主要产品占宁德时代同类产品采购的比例较高,堪称是宁德时代电连接组件产品核心供应商。

纵观壹连科技与宁德时代的合作历程,华声财报发现二者之间存在着千丝万缕的联系:

①人员方面:2020年12月,壹连科技聘任曹华为研发总监,而在此之前,2017年6月至2019年10月,曹华曾任宁德时代的线束产品经理。

②股权方面:2021年6月25日,长江晨道入股壹连科技,并持有壹连科技9.01%的股权,宁德时代间接持股长江晨道,因而,壹连科技与宁德时代存在隐性关联关系。

此外,2021年6月,壹连科技、田王星、田奔父子(壹连科技实际控制人)与长江晨道、宁波超兴签署了对赌协议,该协议就长江晨道、宁波超兴以8800万元认缴壹连科技新增股本485.25万股事宜,约定了“要求回购权”等多项特权性权利和安排。紧接着,各方又于2021年9月签署了“补充协议二”,进一步明确了实控人的回购事项。这也将意味着一旦壹连科技未能成功IPO上市,两投资方便可要求实控人进行回购。

综上所述,对于供应商壹连科技IPO,宁德时代意欲分一杯羹的意图可谓十分明显。技术水平上,壹连科技不达标或与其要求不匹配,宁德时代便派出技术指导直接担任壹连科技研发总监;经营业绩上,宁德时代更是鼎力支持,与之开展较大规模合作增厚其营收。不过,风险与利益往往共存,壹连科技受益多少、其潜在的风险亦是参半,如果壹连科技本次IPO失败,不仅要回购相关股份,很有可能因其成为“扶不起的阿斗”而惹恼宁德时代,甚而落得被踢出供应链的下场。

二“侨云系”疑为壹连科技代垫成本费用

据招股书,壹连科技是由田王星、田奔、卓祥宇及程青峰于2011年12月共同发起设立的股份有限公司,此前公司曾用名为“深圳侨云科技股份有限公司”。

公开资料显示,壹连科技、壹连科技实际控制人及关联方黄献川控制或参股多家“侨云”系公司,且多家“侨云”系公司与发行人业务相同或相似。

经华声财报梳理,冠以“侨云”商号的相关企业多达十家:上海侨云科技有限公司(下称:上海侨云科技)、江苏侨云电子有限公司(下称:江苏侨云)、上海侨云电子有限公司、上海侨云电器有限公司、芜湖侨云友星电气工业有限公司(下称:芜湖侨云)、香港侨云电子公司(已注销)、侨云电子公司(已注销)、深圳市侨云通讯科技有限公司、深圳市侨云商贸有限公司(已注销)、侨云有限公司。

其中,与壹连科技存在相同或相似业务的关联方企业主要包括上海侨云科技、江苏侨云以及芜湖侨云:

①上海侨云科技、江苏侨云。上海侨云科技、江苏侨云的实控人为黄献川,是壹连科技实际控制人田王星胞妹田海平的配偶,两家公司的产品主要为应用在工业、消费、医疗等行业的非新能源类低压线束产品。壹连科技曾在2020年和2021年向上海侨云科技采购连接器,金额分别为619.47万元和217.78万元。

②芜湖侨云。芜湖侨云主要从事汽车类低压线束的生产和销售,“南通优仕达精密机电有限公司”和田王星(壹连科技实控人)分别持有芜湖侨云51.00%和49.00%的股权。为解决潜在的同业竞争情形,壹连科技于2019年11月以人民币1127.00万元收购了田王星个人持有的芜湖侨云49.00%股权。

许是为了解决与一众关联方共同使用商号问题,2021年6月,壹连科技及其子公司的字号由“侨云”变更为“壹连”。如此急于撇清关系,更像是“此地无银三百两”。

报告期内,壹连科技与上海侨云科技、江苏侨云、芜湖侨云存在供应商重叠,且壹连科技、上海侨云科技、芜湖侨云各期向重叠供应商采购金额及占比均较高。对此,监管层要求壹连科技“说明对是否存在通过‘侨云’系公司替壹连科技承担成本、费用的情形”。

华声财报将具体情况和壹连科技在审核函问询回复中的相关解释,梳理如下:

报告期各期,壹连科技向与上海侨云科技重叠的5家主要供应商的采购金额合计分别为0.68亿元、1.29亿元和2.65亿元,上海侨云科技各期向上述前五大主要重叠供应商采购合计金额分别为1864.68万元、1873.78万元和1267.48万元。

在这五家重叠供应商中,各期采购额最大的当属“泰科电子”,泰科电子是壹连科技2021年的第三大供应商,上海侨云科技各期向其采购额分别为1514.32万元、1616.18万元和1136.87万元。

报告期各期,壹连科技向与芜湖侨云存在重叠的主要5家供应商采购金额分别为0.38亿元、1.01亿元和1.75亿元,芜湖侨云各期向上述前五大主要重叠供应商采购合计金额分别为2143.94万元、3795.40万元和4966.50万元,壹连科技与芜湖侨云向重叠供应商的采购总金额同为增长趋势。

虽然壹连科技在第二轮审核函问询回复中采用了大量篇幅来论述与重叠供应商交易价格公允,不存在资金闭环或特殊利安排,但监管层显然完全未信服,在后续的第三轮问询中再次予以质疑,并要求公司做出更全面的梳理和说明“公司及关联方向重叠供应商采购的具体情况,包括但不限于采购原材料品类、采购金额及占比、采购单价等”,以及要求公司的保荐人、律师及申报会计师发表明确意见,同时“结合上述问题与资金流水核查情况,说明对是否存在通过‘侨云’系公司替发行人承担成本、费用的情形,是否存在资金闭环等的核查情况及核查证据、核查结论。”

伴随着几轮问询的谢幕,壹连科技的解释能否让监管层信服仍不得而知,但可以肯定的是,在“侨云系”问题上,壹连科技始终像“挤牙膏”一样藏着掖着,大概率是心里有鬼

本文源自华声财报

-

高科技还是智商税?看10款睡眠仪测评结果

2025-08-19 -

以绿色理念与科技力量促民族企业崛起

2025-08-15 -

“区块链+跨境支付”的风继续吹,SWIFT应该颤抖吗?

2025-07-03 -

第十七届中国国际演艺科技论坛在京举行

2025-08-20